NISA口座の非課税期間終了に伴う手続きについて

NISA制度は、2024年から新しいNISA制度に変わりました。

※2024年からの新しいNISA制度については、→こちら をご参照ください。

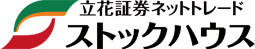

2023年までのNISA制度では翌年分の枠へ移行(ロールオーバー)できましたが、2024年からの新しいNISA制度以降は、2023年以前のNISA保有残高の非課税期間終了後はロールオーバーができず、自動的に課税口座特定口座または一般口座)へ払い出されます。

2019年にNISA口座で購入された株式・投資信託等は、2023年12月末に5年間の非課税期間が終了となります。

つきましては、2023年以前に購入されたNISAのお取扱い等につきまして、下記にご案内いたします。

今後とも変わらぬご愛顧を賜りますようお願い申し上げます。

【2023年以前にNISA口座で購入されたお客様へ】非課税保有期間終了後についてのお知らせ(2023年9月15日)(日本証券業協会)

2023年までのNISA口座で購入された株式・投資信託等について

2023年以前のNISA口座で保有する株式・投資信託等は、2024年以降のNISA口座の非課税限度額とは別枠で管理され、非課税期間が終了するまで、非課税のまま保有・売却が可能です。

※税率は復興特別所得税を含めると20.315%となります。

非課税期間終了時の株式・投資信託等の取扱いについて

非課税期間終了をむかえたNISA預りの上場株式、投資信託等の取扱いは、以下の2通りとなります。

【1】特定口座または一般口座へ払い出す(以降、課税の取扱い)

【2】非課税期間内に売却する(年内受渡)

★制度上、現行NISAから新しいNISA口座への移行(ロールオーバー)はできません。

【1】特定口座または一般口座へ払い出す(以降、課税の取扱い)

お手続きは不要です。

非課税期間終了後、特定口座または一般口座へ自動的に移管されます。

なお、移管後の配当金や売却益については、課税対象となりますので、あらかじめご留意ください。

- ※移管する上場株式、投資信託等においては、非課税期間終了時の時価が新たな取得価格となります。NISA口座で買付された際の取得価額とはなりません。移管後に価格が上昇した場合は利益とみなされ、売却の際には課税対象となりますのでご注意ください。

- ※特定口座または一般口座へ払い出された残高は、NISA口座に移すことはできません。

【2】非課税期間内に売却する(年内受渡)

お手続きが必要です。

※年内に受渡が完了となるようご注文ください。

※年内受渡の売却については、売却益が非課税となります。

非課税期間終了に伴う手続きよくあるご質問

- Q1.非課税期間終了となる上場株式や投資信託等の残高はどの画面で確認できますか?

- Q2.2019年にNISAで買付した株式・投資信託等は、2024年以降の枠にロールオーバーして持ち越せますか?

- Q3.2019年にNISAで買付した株式・投資信託等の課税口座へ払出しを希望する場合、手続きは必要ですか?

- Q4.2020年から2023年にNISAで買付した株式・投資信託等は、2024年以降も非課税で保有できますか?

- Q5.非課税期間が終了となる残高があり、何も手続きをしなかった場合はどうなりますか?

- Q6.非課税期間終了に際して、特定口座または一般口座に払い出された残高を再度NISA口座へ移管することはできますか?

- Q7.投資信託を課税口座へ移管した場合、投資信託の取得価額、個別元本は変更となりますか?

- 【2024年からのNISA(少額投資非課税制度)について】

-

- NISA口座の開設には、先に立花証券ストックハウス証券総合取引口座の開設が必要です。NISA口座開設後、成長投資枠を利用したNISA取引、つみたて投資枠を利用したつみたてNISA取引、両方を併用できます。

NISA口座開設について - NISA口座は、原則として、全ての証券会社や銀行などの金融機関等を通じて、一人1口座です(金融機関等を変更された場合を除く)。

- NISA口座を開設する金融機関等を変更した場合、複数の金融機関等にNISA口座を保有することになりますが、同一年におけるNISA口座での商品の買付は、1口座に限られます。そのため、金融機関等を変更される年にすでに商品を買付けしていた場合、その年の金融機関等の変更はできません。また、金融機関等の変更を行っても、NISA口座の残高は他の金融機関等へ移管することはできません。

- 複数の金融機関等に重複してNISA口座をお申し込みの場合には、開設手続きが遅れる場合があります。当社ストックハウスでのNISA口座開設を希望し、且つ既に他の金融機関等に口座開設の申し込みをされたお客様は、お早めに当該金融機関等へのご連絡と申請取消のお手続きをお願いいたします。

- NISA制度では、年間投資枠(成長投資枠240万円/つみたて投資枠120万円)と、非課税保有限度額(成長投資枠・つみたて投資枠合わせて1,800万円/うち成長投資枠1,200万円)の範囲内で買付ができます。

- NISA口座内の上場株式等を売却した場合、非課税保有限度額は、その翌年以降の年間投資枠の範囲内で再利用ができます。

- 2023年までのNISA口座で買付した商品は、2024年以降の新しいNISA口座に移管はできません。

- NISA口座で買付した商品は、信用取引の代用有価証券へ振替をすることができません。

- 成長投資枠の対象商品は、NISA制度の目的(安定的な資産形成)に適したものに限られます。当社ストックハウスでのNISA取扱商品は、国内上場株式(ETF、REIT、ETNを含む)、公募株式投資信託(一部銘柄を除く)です。

取扱商品について - つみたてNISAでは、積立契約(累積投資契約)に基づき、定期的かつ継続的な方法により対象商品の買付を行うものに限ります。当社ストックハウスでのつみたてNISA取扱商品は、長期の積立・分散投資に適した一定の投資信託に限られます。ETFは積立の取扱いをいたしません。

つみたてNISA取扱商品について - つみたてNISAの投資にあたっては、積立投信約款、目論見書、目論見書の「収益分配金に関する留意事項」、取引規程、取引ルール等をご覧いただき、内容を十分ご理解のうえ、ご自身の判断と責任によりお申込みください。

- つみたてNISAでは、基準経過日(NISA口座に初めてつみたて投資枠を設定してから10年を経過した日、及び同日の翌日以後5年を経過した日ごとの日)から1年を経過する日までの間、お客様の氏名・住所等について確認を行います。期間内に確認ができなかった場合は、当該確認期間終了日の翌日以後、NISA口座に上場株式等の受入れを行うことはできなくなります。

- つみたて投資枠で買付した投資信託の運用管理費用(信託報酬)等の概算値について、原則年1回お客様へ通知いたします。

- NISA口座で国内上場株式等の配当金等を非課税で受領するためには、受取方法について「株式数比例配分方式」を選択し、当社を通じて当該配当金等を受領する必要があります。

配当金受取方法の選択について - 配当金の受取方法は、「証券保管振替機構」でデータを管理しています。複数の証券会社に口座をお持ちの場合、そのうち1社で配当金の受取方法を変更しますと全ての証券口座に保有されている株式に変更後の受取方法が適用されます。ご注意ください。

- 株式投資信託の分配金には、普通分配金と元本払戻金(特別分配金)があります。普通分配金は、投資信託の元本の運用により生じた収益から支払われる利益であり、NISA口座で非課税対象となります。一方、元本払戻金(特別分配金)は、「投資した元本の一部払い戻し」に当たるため従来より非課税であり、NISA制度の非課税メリットはありません。

- NISA口座で発生した損失は税務上ないものとみなされ、特定口座や一般口座で保有する他の上場株式等の配当金や売買益等との損益通算はできず、繰越控除もできません。

- 出国により非居住者となられる場合は、非課税の適用を受けることができなくなり、出国時にNISA口座は廃止となります。NISA口座内の上場株式や投資信託等は課税口座(特定口座または一般口座)に移管されます。

- NISA口座の開設には、先に立花証券ストックハウス証券総合取引口座の開設が必要です。NISA口座開設後、成長投資枠を利用したNISA取引、つみたて投資枠を利用したつみたてNISA取引、両方を併用できます。

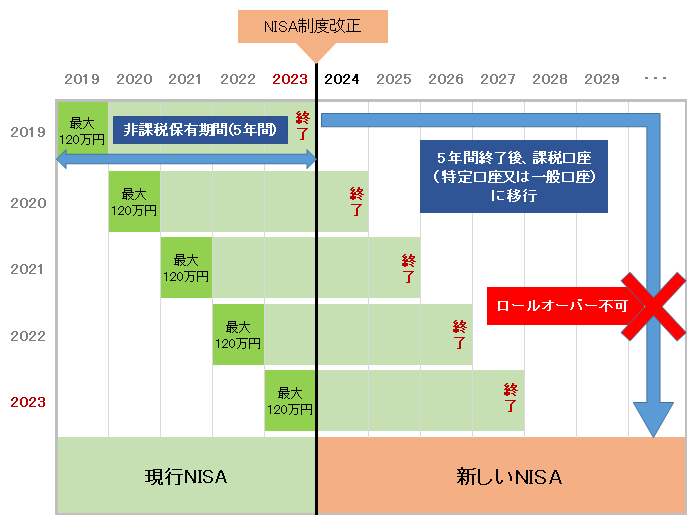

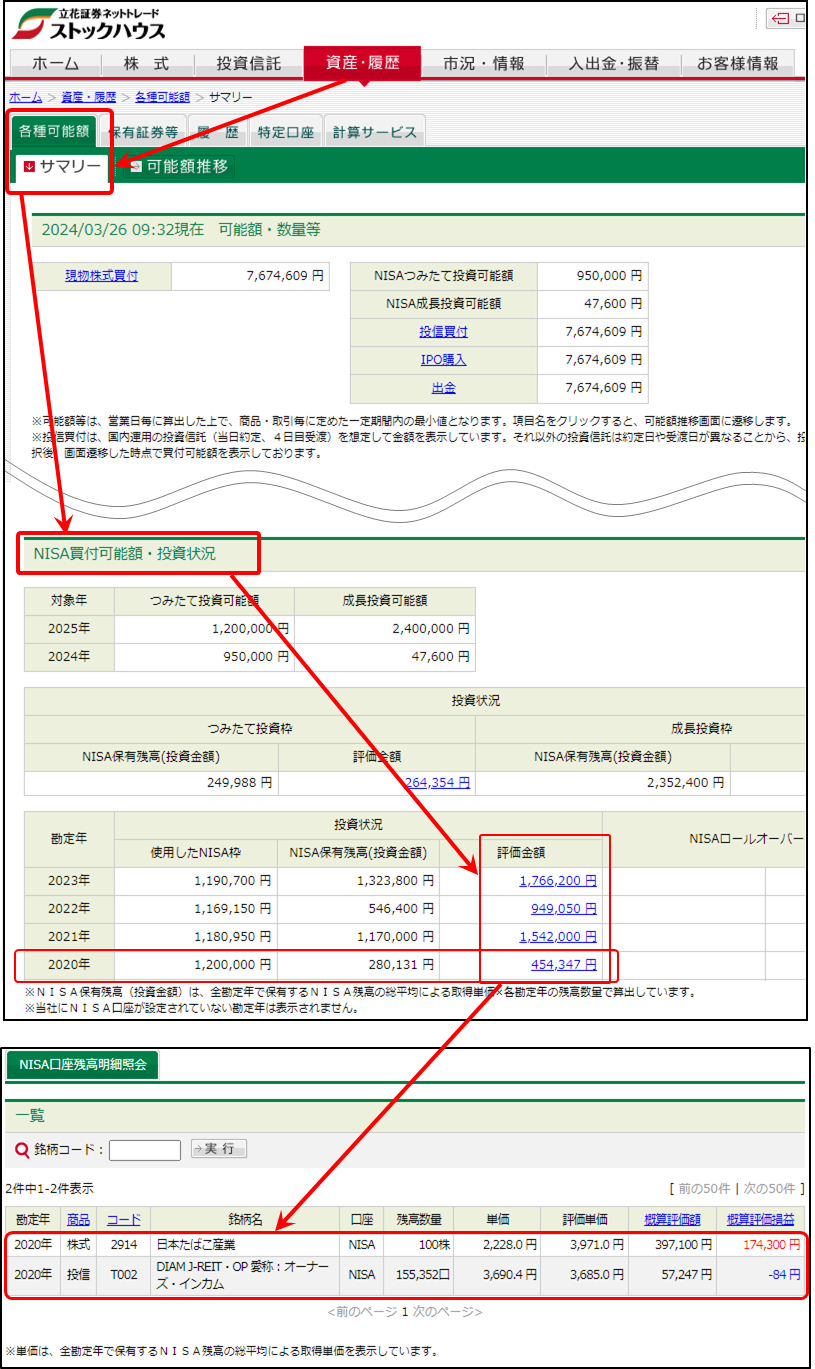

Q1.非課税期間終了となる上場株式や投資信託等の残高はどの画面で確認できますか?

ログイン後の[資産・履歴]-[各種可能額]-[サマリー]の順に進んだ画面最下の「NISA買付可能額・投資状況」より、「評価金額」をクリックすると非課税勘定年ごとの残高を確認することができます。

【(例)2024年12月末に非課税期間終了となる「2020年」勘定年の残高の場合】

Q2.2019年にNISAで買付した株式・投資信託等は、2024年以降の枠にロールオーバーして持ち越せますか?

2023年以前のNISA口座で買付した株式・投資信託等は、制度上、2024年からの新しいNISA口座へロールオーバーすることはできません。

2023年以前のNISA口座の保有商品は、2024年以降の新しいNISA口座の非課税限度額とは別枠で管理されます。

2024年以降の新しいNISA制度は非課税保有期間が無期限となるため、2023年以前のNISAと異なり、ロールオーバーという考え方自体がなくなります。

そのため、2023年以前のNISA口座で保有商品の非課税期間が終了するときは、「課税口座(特定口座または一般口座)へ払い出す」「非課税期間内に売却する」どちらかをご選択いただくことになります。

尚、課税口座へ払い出しの際は、払い出し時点の時価(非課税期間終了時の時価)

が新たな取得価格となります。NISA口座で買付された際の取得価格にはなりません。

このため、払い出し後に価格が上昇した場合は利益とみなされ、売却の際には課税対象となりますのでご注意ください。

Q3.2019年にNISAで買付した株式・投資信託等の課税口座へ払出しを希望する場合、手続きは必要ですか?

お手続きは不要です。2024年1月1日、自動的に課税口座へ払い出されます。

Q4.2020年から2023年にNISAで買付した株式・投資信託等は、2024年以降も非課税で保有できますか?

購入から非課税期間5年が満了するまでは、非課税で保有し続けることが可能です。

Q5.非課税期間が終了となる残高があり、何も手続きをしなかった場合はどうなりますか?

課税対象となる特定口座または一般口座へ自動的に払い出されます。

特定口座を開設されている方は非課税期間終了後、自動的に特定口座の預りとなり、特定口座未開設の方は一般口座へ移管されます。

尚、課税口座へ払い出しの際は、払い出し時点の時価(非課税期間終了時の時価)

が新たな取得価格となります。NISA口座で買付された際の取得価格にはなりません。

このため、払い出し後に価格が上昇した場合は利益とみなされ、売却の際には課税対象となりますのでご注意ください。

Q6.非課税期間終了に際して、特定口座または一般口座に払い出された残高を再度NISA口座へ移管することはできますか?

特定口座または一般口座に払い出された残高は、再度NISA口座へ移管することはできません。

Q7.投資信託を課税口座へ移管した場合、投資信託の取得価額、個別元本は変更となりますか?

投資信託を課税口座へ移管した場合、個別元本はNISA口座から払い出される前の金額が引き継がれますが、移管前の単価と同一にはなりません。

2024年より立花証券ストックハウスの個別元本は、税区毎の管理から銘柄毎に一本化して管理されます。

そのため、同一銘柄の投資信託を特定・一般・NISA口座で保有している場合は、実際の取得価格で計算した金額と異なる場合があります。

個別元本は分配金や解約(償還)請求時の課税対象額を計算するための基準価格として使用されます。

個別元本を一本化したことにより、分配金は税区分毎に作成がされません。

取得価額は、NISA口座で買付した値段は、移管日の基準価額で再計算されます。

従いまして、取得価額と個別元本の乖離が大きくなります。

取得金額、取得価額、個別元本を求める再計算の過程において、円未満の処理方法が異なることにより、既存の保有残高の有無に関らず差異が生じる場合があります。

尚、譲渡損益は税区分毎に計算されます。

投資に際してのご留意点等

投資に際しては、取扱商品・手数料など各ページの記載事項や契約締結前交付書面等をよくお読みいただき、商品・取引の仕組みやリスクなどを十分にご理解の上、ご本人の判断と責任においてお取引ください。